–ú–Ķ—í—É–Ĺ–į—Ä–ĺ–ī–Ĺ–ł –ľ–ĺ–Ĺ–Ķ—ā–į—Ä–Ĺ–ł —Ą–ĺ–Ĺ–ī

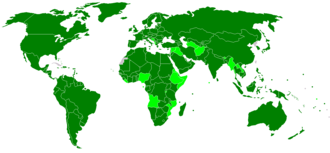

–ß–Ľ–į–Ĺ–ł—Ü–Ķ –ú–ú–§ –ß–Ľ–į–Ĺ–ł—Ü–Ķ –ú–ú–§ –ļ–ĺ—ė–Ķ –Ĺ–Ķ –Ņ—Ä–ł—Ö–≤–į—ā–į—ė—É –ĺ–Ī–į–≤–Ķ–∑–Ķ —á–Ľ–į–Ĺ–į VIII, —Ā—ā–į–≤–ĺ–≤–į 2, 3, –ł 4[4] –ú–Ķ—í—É–Ĺ–į—Ä–ĺ–ī–Ĺ–ł –ľ–ĺ–Ĺ–Ķ—ā–į—Ä–Ĺ–ł —Ą–ĺ–Ĺ–ī (–ú–ú–§; –Ķ–Ĺ–≥–Ľ. International Monetary Fund, IMF) —ė–Ķ –ľ–Ķ—í—É–Ĺ–į—Ä–ĺ–ī–Ĺ–į —Ą–ł–Ĺ–į–Ĺ—Ā–ł—ė—Ā–ļ–į –ĺ—Ä–≥–į–Ĺ–ł–∑–į—Ü–ł—ė–į –£—ė–Ķ–ī–ł—ö–Ķ–Ĺ–ł—Ö –Ĺ–į—Ü–ł—ė–į.[5] –ě—Ā–Ĺ–ĺ–≤–į–Ĺ–į —ė–Ķ 22. —ė—É–Ľ–į 1944. –≥–ĺ–ī–ł–Ĺ–Ķ –Ĺ–į –ļ–ĺ–Ĺ—Ą–Ķ—Ä–Ķ–Ĺ—Ü–ł—ė–ł —É –Ď—Ä–Ķ—ā–ĺ–Ĺ –≤—É–ī—Ā—É (–°–ź–Ē), —Ā–į —Ü–ł—ô–Ķ–ľ –ī–į –Ņ–ĺ–ī—Ā—ā–į–ļ–Ĺ–Ķ –∑–Ķ–ľ—ô–Ķ —É –≤–ĺ—í–Ķ—ö—É –į–ī–Ķ–ļ–≤–į—ā–Ĺ–Ķ –Ķ–ļ–ĺ–Ĺ–ĺ–ľ—Ā–ļ–Ķ –Ņ–ĺ–Ľ–ł—ā–ł–ļ–Ķ –ł –ī–į –Ņ–ĺ–ľ–ĺ–≥–Ĺ–Ķ —É –Ņ—Ä–Ķ–≤–į–∑–ł–Ľ–į–∂–Ķ—ö—É –Ņ–Ľ–į—ā–Ĺ–ĺ-–Ī–ł–Ľ–į–Ĺ—Ā–Ĺ–ł—Ö —ā–Ķ—ą–ļ–ĺ—õ–į –∑–Ķ–ľ–į—ô–į —á–Ľ–į–Ĺ–ł—Ü–į. –ě—Ā–Ĺ–ĺ–≤–į–Ľ–Ķ —Ā—É –≥–į 44 –∑–Ķ–ľ—ô–Ķ.[6] –Ē–į–Ĺ–į—Ā, –ú–ú–§ –ł–ľ–į 185 –∑–Ķ–ľ–į—ô–į —á–Ľ–į–Ĺ–ł—Ü–į. –°–Ķ–ī–ł—ą—ā–Ķ –ĺ–≤–Ķ –ĺ—Ä–≥–į–Ĺ–ł–∑–į—Ü–ł—ė–Ķ —ė–Ķ —É –í–į—ą–ł–Ĺ–≥—ā–ĺ–Ĺ—É. –ď–Ľ–į–≤–Ĺ–į –Ņ–ĺ–ī—Ä—É—á—ė–į –į–ļ—ā–ł–≤–Ĺ–ĺ—Ā—ā–ł —Ā—É: –Ĺ–į–ī–∑–ĺ—Ä –ł —Ą–ł–Ĺ–į–Ĺ—Ā–ł—ė—Ā–ļ–į –ł —ā–Ķ—Ö–Ĺ–ł—á–ļ–į –Ņ–ĺ–ľ–ĺ—õ.[7][8] –Ě–į–ī–∑–ĺ—Ä —Ā–Ķ —Ā–į—Ā—ā–ĺ—ė–ł –ĺ–ī —Ä–Ķ–ī–ĺ–≤–Ĺ–ĺ–≥ –Ņ—Ä–į—õ–Ķ—ö–į –Ķ–ļ–ĺ–Ĺ–ĺ–ľ—Ā–ļ–Ķ –Ņ–ĺ–Ľ–ł—ā–ł–ļ–Ķ –ļ–ĺ—ė—É —Ā–Ņ—Ä–ĺ–≤–ĺ–ī–Ķ –∑–Ķ–ľ—ô–Ķ —á–Ľ–į–Ĺ–ł—Ü–Ķ –ł –≥–ĺ–ī–ł—ą—ö–Ķ–≥ –ł–∑–≤–Ķ—ą—ā–į—ė–į –ĺ —É—Ā–Ņ–Ķ—ą–Ĺ–ĺ—Ā—ā–ł —ā–Ķ –Ņ–ĺ–Ľ–ł—ā–ł–ļ–Ķ, –Ņ–ĺ–≥–ĺ—ā–ĺ–≤–ĺ —É –ĺ–Ī–Ľ–į—Ā—ā–ł –ī–Ķ–≤–ł–∑–Ĺ–ĺ–≥ –ļ—É—Ä—Ā–į. –§–ł–Ĺ–į–Ĺ—Ā–ł—ė—Ā–ļ–į –Ņ–ĺ–ľ–ĺ—õ —É–ļ—ô—É—á—É—ė–Ķ –ļ—Ä–Ķ–ī–ł—ā–Ķ –ł –∑–į—ė–ľ–ĺ–≤–Ķ –∑–Ķ–ľ—ô–į–ľ–į —á–Ľ–į–Ĺ–ł—Ü–į–ľ–į, –ļ–ĺ—ė–Ķ —Ā—É —Ā—É–ĺ—á–Ķ–Ĺ–Ķ —Ā–į –ĺ–∑–Ī–ł—ô–Ĺ–ł–ľ –Ņ–Ľ–į—ā–Ĺ–ĺ-–Ī–ł–Ľ–į–Ĺ—Ā–Ĺ–ł–ľ —ā–Ķ—ą–ļ–ĺ—õ–į–ľ–į.[9] –Ę–Ķ—Ö–Ĺ–ł—á–ļ–į –Ņ–ĺ–ľ–ĺ—õ —Ā–Ķ –ĺ–≥–Ľ–Ķ–ī–į —É —ā–ĺ–ľ–Ķ —ą—ā–ĺ –ú–ú–§ –Ņ—Ä—É–∂–į —Ā—ā—Ä—É—á–Ĺ—É –Ņ–ĺ–ľ–ĺ—õ —Ā–≤–ĺ—ė–ł–ľ —á–Ľ–į–Ĺ–ł—Ü–į–ľ–į –Ņ—Ä–ł –ļ—Ä–Ķ–ł—Ä–į—ö—É —Ą–ł–Ĺ–į–Ĺ—Ā–ł—ė—Ā–ļ–Ķ –ł –ľ–ĺ–Ĺ–Ķ—ā–į—Ä–Ĺ–Ķ –Ņ–ĺ–Ľ–ł—ā–ł–ļ–Ķ, –ļ–į–ĺ –ł –Ņ—Ä–ł –ĺ—Ā–Ĺ–ł–≤–į—ö—É –ł–Ĺ—Ā—ā–ł—ā—É—Ü–ł—ė–į. –ě–≤–į –į–ļ—ā–ł–≤–Ĺ–ĺ—Ā—ā —ė–Ķ –Ī–ł–Ľ–į –Ĺ–į—ė–ł–∑—Ä–į–∂–Ķ–Ĺ–ł—ė–į —É –Ī–ł–≤—ą–ł–ľ —Ā–ĺ—Ü–ł—ė–į–Ľ–ł—Ā—ā–ł—á–ļ–ł–ľ –∑–Ķ–ľ—ô–į–ľ–į –ļ–ĺ—ė–Ķ —Ā—É –ľ–ĺ—Ä–į–Ľ–Ķ –ī–į –Ņ—Ä–Ķ—í—É —Ā–į —Ü–Ķ–Ĺ—ā—Ä–į–Ľ–Ĺ–Ķ –Ņ–Ľ–į–Ĺ—Ā–ļ–Ķ –Ņ—Ä–ł–≤—Ä–Ķ–ī–Ķ –ł –Ĺ–į —ā—Ä–∂–ł—ą–Ĺ—É –Ņ—Ä–ł–≤—Ä–Ķ–ī—É.[10][11] –Ē–Ķ–Ľ–ĺ–≤–į—ö–Ķ–Ę—Ä–ł —Ā—É –≥–Ľ–į–≤–Ĺ–į –Ņ–ĺ–ī—Ä—É—á—ė–į –į–ļ—ā–ł–≤–Ĺ–ĺ—Ā—ā–ł: –Ņ–ĺ—Ā–ľ–į—ā—Ä–į—ö–Ķ, —Ą–ł–Ĺ–į–Ĺ—Ā–ł—ė—Ā–ļ–į –ł —ā–Ķ—Ö–Ĺ–ł—á–ļ–į –Ņ–ĺ–ľ–ĺ—õ. –Ě–į–ī–∑–ĺ—Ä —Ā–Ķ —Ā–į—Ā—ā–ĺ—ė–ł –ĺ–ī –Ņ—Ä–ĺ—Ü–Ķ–Ĺ–Ķ –Ņ—Ä–ĺ–Ņ–ł—Ā–į –ĺ –Ĺ–ĺ–≤—á–į–Ĺ–ĺ—ė —Ä–į–∑–ľ–Ķ–Ĺ–ł –∑–Ķ–ľ–į—ô–į —á–Ľ–į–Ĺ–ł—Ü–į —Ā –ĺ–Ī–∑–ł—Ä–ĺ–ľ –Ĺ–į —É–≤–Ķ—Ä–Ķ—ö–Ķ –ļ–į–ļ–ĺ —ė–į–ļ–į –ł –ī–ĺ—Ā–Ľ–Ķ–ī–Ĺ–į –Ķ–ļ–ĺ–Ĺ–ĺ–ľ—Ā–ļ–į –Ņ–ĺ–Ľ–ł—ā–ł–ļ–į –≤–ĺ–ī–ł —Ā—ā–į–Ī–ł–Ľ–Ĺ–ĺ–ľ –ī–Ķ–≤–ł–∑–Ĺ–ĺ–ľ —ā–Ķ—á–į—ė—É, —ā–Ķ –Ņ–ĺ–≥–ĺ–ī—É—ė–Ķ —Ä–į—Ā—ā—É –ł —Ä–į–∑–≤–ĺ—ė—É —Ā–≤–Ķ—ā—Ā–ļ–Ķ –Ķ–ļ–ĺ–Ĺ–ĺ–ľ–ł—ė–Ķ. –§–ł–Ĺ–į–Ĺ—Ā–ł—ė—Ā–ļ–į –Ņ–ĺ–ľ–ĺ—õ —É–ļ—ô—É—á—É—ė–Ķ –ļ—Ä–Ķ–ī–ł—ā–Ķ –ł –∑–į—ė–ľ–ĺ–≤–Ķ —á–Ľ–į–Ĺ–ł—Ü–į–ľ–į –ú–ú–§-–į —Ā –Ņ–Ľ–į—ā–Ĺ–ł–ľ –Ī–ł–Ľ–į–Ĺ—Ā–ĺ–ľ –ļ–ĺ—ė–į –Ņ–ĺ–ī—É–Ņ–ł—Ä–Ķ –Ņ–ĺ–Ľ–ł—ā–ł–ļ—É –Ņ—Ä–ł–Ľ–į–≥–ĺ—í–į–≤–į—ö–Ķ –ł —Ä–Ķ—Ą–ĺ—Ä–ľ–Ķ. –ü–ĺ–ī–į—Ü–ł –ĺ–ī —ė–į–Ĺ—É–į—Ä–į 2001. –Ņ–ĺ–ļ–į–∑—É—ė–Ķ –ļ–į–ļ–ĺ –ú–ú–§ –ī–Ķ–≤–Ķ–ī–Ķ—Ā–Ķ—ā –ł —ė–Ķ–ī–Ĺ–ĺ—ė –∑–Ķ–ľ—ô–ł –ī–į—ė–Ķ –ĺ–ļ–ĺ 65,3 –ľ–ł–Ľ–ł—ė–į—Ä–ī–Ķ –ī–ĺ–Ľ–į—Ä–į –ļ—Ä–Ķ–ī–ł—ā–į. –®—ā–ĺ —Ā–Ķ —ā–ł—á–Ķ —ā–Ķ—Ö–Ĺ–ł—á–ļ–Ķ –Ņ–ĺ–ľ–ĺ—õ–ł, –ú–ú–§ –Ņ—Ä—É–∂–į —Ā—ā—Ä—É—á–Ĺ—É –ł —Ö–ł—ā–Ĺ—É –Ņ–ĺ–ľ–ĺ—õ —Ā–≤–ĺ—ė–ł–ľ —á–Ľ–į–Ĺ–ł—Ü–į–ľ–į –Ņ—Ä–ł –ļ—Ä–Ķ–ł—Ä–į—ö—É –ł —Ā–Ņ—Ä–ĺ–≤–ĺ—í–Ķ—ö—É —Ą–ł–Ĺ–į–Ĺ—Ā–ł—ė—Ā–ļ–Ķ –ł –ľ–ĺ–Ĺ–Ķ—ā–į—Ä–Ĺ–Ķ –Ņ–ĺ–Ľ–ł—ā–ł–ļ–Ķ, –ĺ—Ā–Ĺ–ł–≤–į—ö—É –ł–Ĺ—Ā—ā–ł—ā—É—Ü–ł—ė–į, –ī–ĺ–≥–ĺ–≤–ĺ—Ä–ł–ľ–į —Ā –ú–ú–§-–ĺ–ľ, —ā–Ķ —Ā—ā–į—ā–ł—Ā—ā–ł—á–ļ–Ķ –Ņ–ĺ–ī–į—ā–ļ–Ķ. –ė—Ā—ā–ĺ—Ä–ł—ė–į–ú–ú–§ —ė–Ķ –ĺ—Ā–Ĺ–ĺ–≤–į–Ĺ –Ĺ–į —Ā–≤–Ķ—ā—Ā–ļ–ĺ—ė –ļ–ĺ–Ĺ—Ą–Ķ—Ä–Ķ–Ĺ—Ü–ł—ė–ł –ĺ –ľ–ĺ–Ĺ–Ķ—ā–į—Ä–Ĺ–ł–ľ –ł —Ą–ł–Ĺ–į–Ĺ—Ā–ł—ė—Ā–ļ–ł–ľ –Ņ—Ä–ĺ–Ī–Ľ–Ķ–ľ–ł–ľ–į –ĺ–ī—Ä–∂–į–Ĺ–ĺ—ė —É –Ď—Ä–Ķ—ā–ĺ–Ĺ–≤—É–ī—É 1944. –≥–ĺ–ī–ł–Ĺ–Ķ.[12] –ě—Ā–Ĺ–ĺ–≤—É –∑–į —ö–Ķ–≥–ĺ–≤–ĺ —Ą—É–Ĺ–ļ—Ü–ł–ĺ–Ĺ–ł—Ā–į—ö–Ķ —á–ł–Ĺ–ł–Ľ–ł —Ā—É –Ņ–Ľ–į–Ĺ–ĺ–≤–ł —Ā–į—á–ł—ö–Ķ–Ĺ–ł —É –í–Ķ–Ľ–ł–ļ–ĺ—ė –Ď—Ä–ł—ā–į–Ĺ–ł—ė–ł –ł –°–ź–Ē. –†–į–∑–≤–ĺ—ė –§–ĺ–Ĺ–ī–į –ľ–ĺ–∂–Ķ —Ā–Ķ –Ņ—Ä–į—ā–ł—ā–ł –ļ—Ä–ĺ–∑ –ī–≤–į –Ņ–Ķ—Ä–ł–ĺ–ī–į: –ü—Ä–≤–ł –Ņ–Ķ—Ä–ł–ĺ–ī–£ –Ņ—Ä–≤–ĺ–ľ –Ņ–Ķ—Ä–ł–ĺ–ī—É —Ü–ł—ô–Ķ–≤–ł –ú–ú–§-–į –Ī–ł–Ľ–ł —Ā—É —Ā–Ľ–Ķ–ī–Ķ—õ–ł:

–ü–ĺ—á–Ķ—ā–Ĺ–į –ł–Ľ–ł –Ņ—Ä–ł—Ā—ā—É–Ņ–Ĺ–į –ĺ–Ī–į–≤–Ķ–∑–į —Ā–≤–į–ļ–Ķ —á–Ľ–į–Ĺ–ł—Ü–Ķ –§–ĺ–Ĺ–ī–į —Ā–į—Ā—ā–ĺ—ė–į–Ľ–į —Ā–Ķ —É–≥–Ľ–į–≤–Ĺ–ĺ–ľ –ł–∑ —É—Ā—ā–į–Ĺ–ĺ–≤—ô–į–≤–į—ö–į –Ņ–į—Ä–ł—ā–Ķ—ā–į —Ā–≤–ĺ—ė–Ķ –≤–į–Ľ—É—ā–Ķ –ł –ł–∑ —É–Ņ–Ľ–į—ā–Ķ –ĺ–ī–≥–ĺ–≤–į—Ä–į—ė—É—õ–Ķ–≥ –ł–∑–Ĺ–ĺ—Ā–į —Ą–ł–Ĺ–į–Ĺ—Ā–ł—ė—Ā–ļ–ł—Ö —Ā—Ä–Ķ–ī—Ā—ā–į–≤–į. –ü–į—Ä–ł—ā–Ķ—ā —Ā–Ķ –ĺ–ī—Ä–Ķ—í–ł–≤–į–ĺ —É –ĺ–ī–Ĺ–ĺ—Ā—É –Ĺ–į –∑–Ľ–į—ā–ĺ –ł–Ľ–ł —É –ĺ–ī–Ĺ–ĺ—Ā—É –Ĺ–į –ī–ĺ–Ľ–į—Ä, –Ņ–į —Ā–Ķ —Ā—ā–ĺ–≥–į –ĺ–≤–į—ė —Ā–ł—Ā—ā–Ķ–ľ –Ĺ–į–∑–ł–≤–į –°–ł—Ā—ā–Ķ–ľ –∑–Ľ–į—ā–Ĺ–ĺ–ī–Ķ–≤–ł–∑–Ĺ–ĺ–≥ —Ā—ā–į–Ĺ–ī–į—Ä–ī–į. –ē–≤–Ķ–Ĺ—ā—É–į–Ľ–Ĺ–į –Ņ—Ä–ĺ–ľ–Ķ–Ĺ–į –Ņ–į—Ä–ł—ā–Ķ—ā–į –ľ–ĺ–≥–Ľ–į —Ā–Ķ –ī–ĺ–≥–ĺ–ī–ł—ā–ł —Ā–į–ľ–ĺ –į–ļ–ĺ —Ā–Ķ –∑–Ķ–ľ—ô–į –Ĺ–į—í–Ķ —É —ā–∑–≤. —Ą—É–Ĺ–ī–į–ľ–Ķ–Ĺ—ā–į–Ľ–Ĺ–ĺ—ė –Ĺ–Ķ—Ä–į–≤–Ĺ–ĺ—ā–Ķ–∂–ł –ł —É–∑ —Ā—É–≥–Ľ–į—Ā–Ĺ–ĺ—Ā—ā –§–ĺ–Ĺ–ī–į. –ě–ī—Ä–Ķ—í–ł–≤–į—ö–Ķ –ł–∑–Ĺ–ĺ—Ā–į —Ą–ł–Ĺ–į–Ĺ—Ā–ł—ė—Ā–ļ–ł—Ö —Ā—Ä–Ķ–ī—Ā—ā–į–≤–į –∑–į —É–Ņ–Ľ–į—ā—É –ļ–≤–ĺ—ā–Ķ –∑–Ķ–ľ—ô–Ķ —á–Ľ–į–Ĺ–ł—Ü–Ķ –≤—Ä—ą–ł–Ľ–ĺ —Ā–Ķ –Ņ—Ä–ĺ–Ņ–ĺ—Ä—Ü–ł–ĺ–Ĺ–į–Ľ–Ĺ–ĺ –Ņ–į—Ä–į–ľ–Ķ—ā—Ä–ł–ľ–į –ļ–ĺ—ė–ł —Ä–Ķ—Ą–Ľ–Ķ–ļ—ā—É—ė—É —Ā–Ĺ–į–≥—É –Ĺ–į—Ü–ł–ĺ–Ĺ–į–Ľ–Ĺ–Ķ –Ķ–ļ–ĺ–Ĺ–ĺ–ľ–ł—ė–Ķ. –ö–≤–ĺ—ā–į —Ā–Ķ —É–Ņ–Ľ–į—õ–ł–≤–į–Ľ–į 25% —É –∑–Ľ–į—ā—É –ł 75% —É –ī–ĺ–ľ–į—õ–ĺ—ė –≤–į–Ľ—É—ā–ł. –£—Ā–ļ–ĺ—Ä–ĺ —Ā–Ķ —ė–į–≤—ô–į –Ņ—Ä–ĺ–Ī–Ľ–Ķ–ľ –Ľ–ł–ļ–≤–ł–ī–Ĺ–ĺ—Ā—ā–ł –§–ĺ–Ĺ–ī–į –ļ–ĺ—ė–ł —ė–Ķ –Ĺ–į—Ā—ā–į–ĺ –ł–∑ —ė–Ķ–ī–Ĺ–ĺ—Ā—ā–į–≤–Ĺ–ĺ–≥ —Ä–į–∑–Ľ–ĺ–≥–į –Ņ—Ä–ł—Ö–≤–į—ā–į—ö–į –∑–Ľ–į—ā–Ĺ–ĺ –ī–Ķ–≤–ł–∑–Ĺ–ĺ–≥ —Ā—ā–į–Ĺ–ī–į—Ä–ī–į –ļ–į–ĺ –ĺ—Ā–Ĺ–ĺ–≤–Ĺ–Ķ –Ņ–ĺ–Ľ—É–≥–Ķ –ľ–Ķ—í—É–Ĺ–į—Ä–ĺ–ī–Ĺ–ł—Ö –ľ–ĺ–Ĺ–Ķ—ā–į—Ä–Ĺ–ł—Ö —Ä–Ķ–Ľ–į—Ü–ł—ė–į. –Ě–į–ł–ľ–Ķ, –į–ľ–Ķ—Ä–ł—á–ļ–ł –ī–ĺ–Ľ–į—Ä, –∑–Ī–ĺ–≥ –Ĺ–į—ė—Ā–Ĺ–į–∂–Ĺ–ł—ė–Ķ –Ņ–ĺ–∑–ł—Ü–ł—ė–Ķ –ł –Ĺ–į—ė—á–≤—Ä—ą—õ–Ķ–≥ –Ņ–ĺ–Ľ–ĺ–∂–į—ė–į —É —Ā–≤–Ķ—ā—Ā–ļ–ĺ—ė —ā—Ä–≥–ĺ–≤–ł–Ĺ–ł, –Ņ–ĺ—Ā—ā—É–Ņ–Ĺ–ĺ –Ņ—Ä–Ķ—É–∑–ł–ľ–į –≤–ĺ–ī–Ķ—õ—É —É–Ľ–ĺ–≥—É —É –Ī—Ä–Ķ—ā–ĺ–Ĺ–≤—É–ī—Ā–ļ–ĺ–ľ –ľ–ĺ–Ĺ–Ķ—ā–į—Ä–Ĺ–ĺ–ľ —Ā–ł—Ā—ā–Ķ–ľ—É, —ā–Ķ –Ņ–ĺ—Ā—ā–į—ė–Ķ –≥–Ľ–į–≤–Ĺ–ĺ–ľ —Ä–Ķ–∑–Ķ—Ä–≤–Ĺ–ĺ–ľ –≤–į–Ľ—É—ā–ĺ–ľ –∑–Ķ–ľ–į—ô–į —á–Ľ–į–Ĺ–ł—Ü–į. –Ę–ĺ–ļ–ĺ–ľ 60-–ł—Ö –≥–ĺ–ī–ł–Ĺ–į 20. –≤–Ķ–ļ–į, —É–Ņ—Ä–ļ–ĺ—Ā —Ā–≤–ĺ–ľ –Ņ–ĺ—Ā–Ķ–Ī–Ĺ–ĺ–ľ –Ņ–ĺ–Ľ–ĺ–∂–į—ė—É –ī–ĺ–Ľ–į—Ä —ė–Ķ —Ā–≤–Ķ –≤–ł—ą–Ķ —Ā–Ľ–į–Ī–ł–ĺ. –ě–Ņ–į–ī–į—ö–Ķ–ľ –≤—Ä–Ķ–ī–Ĺ–ĺ—Ā—ā–ł –ī–ĺ–Ľ–į—Ä–į, –Ĺ–į—Ä—É—ą–į–≤–į —Ā–Ķ –ł –ľ–Ķ—Ö–į–Ĺ–ł–∑–į–ľ –ľ–Ķ—í—É–Ĺ–į—Ä–ĺ–ī–Ĺ–ł—Ö –ľ–ĺ–Ĺ–Ķ—ā–į—Ä–Ĺ–ł—Ö –ĺ–ī–Ĺ–ĺ—Ā–į, —ā–Ķ –Ņ—Ä–ĺ–Ī–Ľ–Ķ–ľ –Ľ–ł–ļ–≤–ł–ī–Ĺ–ĺ—Ā—ā–ł –ī–ĺ–Ľ–į–∑–ł –ī–ĺ –Ņ—É–Ĺ–ĺ–≥ –ł–∑—Ä–į–∂–į—ė–į. –ó–Ī–ĺ–≥ —ā–ĺ–≥–į —ė–Ķ 28. —ė—É–Ľ–į 1969. –≥–ĺ–ī–ł–Ĺ–Ķ —É—Ā—ā–į–Ĺ–ĺ–≤—ô–Ķ–Ĺ–į —ė–Ķ —ą–Ķ–ľ–į –ļ—Ä–Ķ–ł—Ä–į—ö–į –Ĺ–ĺ–≤–ł—Ö —Ä–Ķ–∑–Ķ—Ä–≤–Ĺ–ł—Ö —Ā—Ä–Ķ–ī—Ā—ā–į–≤–į –°–Ņ–Ķ—Ü–ł—ė–į–Ľ–Ĺ–į –Ņ—Ä–į–≤–į –≤—É—á–Ķ—ö–į (–°–ü–í). –Ę–į –Ĺ–ĺ–≤–į —Ā—Ä–Ķ–ī—Ā—ā–≤–į –∑–į–Ņ—Ä–į–≤–ĺ —Ā–Ķ –ļ—Ä–Ķ–ł—Ä–į—ė—É —Ā–į–ľ–ĺ –ļ—ö–ł–≥–ĺ–≤–ĺ–ī—Ā—ā–≤–Ķ–Ĺ–ĺ –ľ–Ķ—í—É –∑–Ķ–ľ—ô–į–ľ–į —á–Ľ–į–Ĺ–ł—Ü–į–ľ–į. –Ē—Ä—É–≥–ł –Ņ–Ķ—Ä–ł–ĺ–ī –Ē—Ä—É–≥–ł –Ņ–Ķ—Ä–ł–ĺ–ī –∑–į–Ņ–ĺ—á–ł—ö–Ķ –ł —ā—Ä–į—ė–Ķ –ī–ĺ –ī–į–Ĺ–į—Ā –ļ–į–ī–į –ú–ú–§ –Ņ–ĺ—á–Ķ—ā–ļ–ĺ–ľ 70-–ł—Ö –≥–ĺ–ī–ł–Ĺ–į 20. –≤–Ķ–ļ–į –∑–į–Ņ–į–ī–į —É –Ĺ–į—ė–≤–Ķ—õ—É –ļ—Ä–ł–∑—É –ī–ĺ —ā–į–ī–į. –ě–ī–Ľ–ł–≤ –ļ—Ä–į—ā–ļ–ĺ—Ä–ĺ—á–Ĺ–ĺ–≥ –ī–ĺ–Ľ–į—Ä—Ā–ļ–ĺ–≥ –ļ–į–Ņ–ł—ā–į–Ľ–į —É –ł–Ĺ–ĺ—Ā—ā—Ä–į–Ĺ—Ā—ā–≤—É, –ī–į—ô–Ķ –ĺ–ī—Ä–∂–į–≤–į—ö–Ķ –≤–ł—Ā–ĺ–ļ–Ķ —Ā—ā–ĺ–Ņ–Ķ –ł–Ĺ—Ą–Ľ–į—Ü–ł—ė–Ķ —É –°–ź–Ē –ł–∑–į–∑–≤–į–Ľ–ĺ —ė–Ķ –Ī—Ä–ĺ—ė–Ĺ–Ķ —Ā–Ņ–Ķ–ļ—É–Ľ–į—Ü–ł—ė–Ķ –Ĺ–į —ą—ā–Ķ—ā—É –į–ľ–Ķ—Ä–ł—á–ļ–ĺ–≥ –ī–ĺ–Ľ–į—Ä–į. –ü—Ä–Ķ–ī—Ā–Ķ–ī–Ĺ–ł–ļ –°–ź–Ē —ė–Ķ 15. –į—É–≥—É—Ā—ā–į 1971. –≥–ĺ–ī–ł–Ĺ–Ķ –ĺ–Ī—ė–į–≤–ł–ĺ —É–ļ–ł–ī–į—ö–Ķ –ļ–ĺ–Ĺ–≤–Ķ—Ä—ā–ł–Ī–ł–Ľ–Ĺ–ĺ—Ā—ā–ł –ī–ĺ–Ľ–į—Ä–į —É –∑–Ľ–į—ā–ĺ –ł —É–≤–ĺ—í–Ķ—ö–Ķ –ī–ĺ–ī–į—ā–Ĺ–ĺ–≥ –Ņ–ĺ—Ä–Ķ–∑–į –Ĺ–į —Ā–į–≤ —É–≤–ĺ–∑ —É –°–ź–Ē. –Ę–ł–ľ —á–ł–Ĺ–ĺ–ľ —ė–Ķ –Ņ—Ä–Ķ—Ā—ā–į–ĺ —Ą—É–Ĺ–ļ—Ü–ł–ĺ–Ĺ–ł—Ā–į—ā–ł –ľ–Ķ—í—É–Ĺ–į—Ä–ĺ–ī–Ĺ–ł –ľ–ĺ–Ĺ–Ķ—ā–į—Ä–Ĺ–ł —Ā–ł—Ā—ā–Ķ–ľ –Ĺ–į –Ņ—Ä–ł–Ĺ—Ü–ł–Ņ–ł–ľ–į —É—Ā—ā–į–Ĺ–ĺ–≤—ô–Ķ–Ĺ–ł–ľ —É –Ď—Ä–Ķ—ā–ĺ–Ĺ–≤—É–ī—Ā—É. –ö—Ä–į—ė–Ķ–ľ 1971. –≥–ĺ–ī–ł–Ĺ–Ķ –Ņ–ĺ—Ā—ā–ł–≥–Ĺ—É—ā —ė–Ķ —Ā–Ņ–ĺ—Ä–į–∑—É–ľ, –≥–ī–Ķ —Ā—É –°–ź–Ē –Ņ–ĺ–≤–Ķ—õ–į–Ľ–Ķ —Ü–Ķ–Ĺ—É –∑–Ľ–į—ā–į –∑–į 8,57%, –°–† –Ě–Ķ–ľ–į—á–ļ–į –ł –ą–į–Ņ–į–Ĺ —Ā—É —Ā–ľ–į—ö–ł–Ľ–Ķ —Ü–Ķ–Ĺ—É –ľ–į—Ä–ļ–Ķ –∑–į 5% –ł —ė–Ķ–Ĺ–į –∑–į 8,5% —É –ĺ–ī–Ĺ–ĺ—Ā—É –Ĺ–į –∑–Ľ–į—ā–ĺ, –ī–ĺ–ļ —Ā—É –í–Ķ–Ľ–ł–ļ–į –Ď—Ä–ł–į–Ĺ–ł—ė–į –ł –§—Ä–į–Ĺ—Ü—É—Ā–ļ–į –∑–į–ī—Ä–∂–į–Ľ–Ķ —Ü–Ķ–Ĺ–Ķ –∑–Ľ–į—ā–į –ł—Ā—ā–ł–ľ. –Ě–į–ļ–ĺ–Ĺ —ā–ĺ–≥–į –ī–ĺ–Ľ–į–∑–ł–Ľ–ĺ —ė–Ķ –ī–ĺ —ė–ĺ—ą –Ĺ–Ķ–ļ–ĺ–Ľ–ł–ļ–ĺ –ļ–ĺ—Ä–Ķ–ļ—Ü–ł—ė–į —Ü–Ķ–Ĺ–į, —Ā–≤–Ķ –ī–ĺ —Ā–į—Ā—ā–į–Ĺ–ļ–į –Ĺ–į –ą–į–ľ–į—ė—Ü–ł 1976. –≥–ĺ–ī–ł–Ĺ–Ķ, –≥–ī—ė–Ķ —Ā–Ķ –ú–ú–§ –Ņ—Ä–Ķ–ĺ–Ī—Ä–į–∑–ł–ĺ —É —Ā–ł—Ā—ā–Ķ–ľ –≤–į–Ľ—É—ā–Ĺ–ł—Ö –Ņ–ĺ–ī—Ä—É—á—ė–į, –ļ–į–ĺ —ą—ā–ĺ —Ā—É —Ā–ł—Ā—ā–Ķ–ľ –Ķ–≤—Ä–ĺ–Ņ—Ā–ļ–ĺ–≥ –≤–į–Ľ—É—ā–Ĺ–ĺ–≥ —Ą–Ľ—É–ļ—ā—É–ł—Ä–į—ö–į –ł–Ľ–ł –Ķ–≤—Ä–ĺ–Ņ—Ā–ļ–Ķ —É–Ĺ–ł—ė–Ķ, –∑–į—ā–ł–ľ –ī–ĺ–Ľ–į—Ä—Ā–ļ–ĺ –Ņ–ĺ–ī—Ä—É—á—ė–Ķ, –Ņ–ĺ–ī—Ä—É—á—ė–Ķ —Ą—Ä–į–Ĺ—Ü—É—Ā–ļ–ĺ–≥ —Ą—Ä–į–Ĺ–ļ–į, –Ņ–ĺ–ī—Ä—É—á—ė–Ķ –Ī—Ä–ł—ā–į–Ĺ—Ā–ļ–Ķ —Ą—É–Ĺ—ā–Ķ –ł –Ņ–ĺ–ī—Ä—É—á—ė–Ķ –°–ü–í-–į. –ú–ú–§ –ī–į–Ĺ–į—Ā–ö–į–ĺ –ł —É –Ņ—Ä–ĺ—ą–Ľ–ĺ—Ā—ā–ł –ú–ú–§ –ł –ī–į—ô–Ķ –Ņ—Ä–Ķ–ī—Ā—ā–į–≤—ô–į –ľ–Ķ—í—É–ī—Ä–∂–į–≤–Ĺ—É –ł –ľ–ĺ–Ĺ–Ķ—ā–į—Ä–Ĺ—É —Ą–ł–Ĺ–į–Ĺ—Ā–ł—ė—Ā–ļ—É –ł–Ĺ—Ā—ā–ł—ā—É—Ü–ł—ė—É, –į–Ľ–ł –ī–į–Ĺ–į—Ā —Ā –≥–ĺ—ā–ĺ–≤–ĺ —É–Ĺ–ł–≤–Ķ—Ä–∑–į–Ľ–Ĺ–ł–ľ —á–Ľ–į–Ĺ—Ā—ā–≤–ĺ–ľ. –ä–Ķ–≥–ĺ–≤–Ķ —Ā–Ķ –į–ļ—ā–ł–≤–Ĺ–ĺ—Ā—ā–ł –ł –Ņ–ĺ–Ľ–ł—ā–ł–ļ–į —Ā–Ņ—Ä–ĺ–≤–ĺ–ī–ł –Ĺ–į —ā–Ķ–ľ–Ķ—ô—É –°–Ņ–ĺ—Ä–į–∑—É–ľ–į (Articles of Agrement), –į –ł–∑–≤—Ä—ą–į–≤–į —Ā–Ķ –Ņ—É—ā–Ķ–ľ –ĺ—Ä–≥–į–Ĺ–ł–∑–ĺ–≤–į–Ĺ–ĺ–≥ –≤–ĺ—í—Ā—ā–≤–į —É —Ą–ĺ—Ä–ľ–ł –ě–ī–Ī–ĺ—Ä–į –≥—É–≤–Ķ—Ä–Ĺ–Ķ—Ä–į (A Board of Governors), –∑–į—ā–ł–ľ –ł–∑–≤—Ä—ą–Ĺ–ĺ–≥ –ĺ–ī–Ī–ĺ—Ä–į (An Executive Board) –ł –£–Ņ—Ä–į–≤—ô–į—á–ļ–ĺ–≥ –ī–ł—Ä–Ķ–ļ—ā–ĺ—Ä–į (A Managing Director) —Ā —ā–ł–ľ–ĺ–ľ –ĺ–ī –ĺ–ļ–ĺ 2000 –∑–į–Ņ–ĺ—Ā–Ľ–Ķ–Ĺ–ł—Ö. –ě–ī–Ī–ĺ—Ä –≥—É–≤–Ķ—Ä–Ĺ–Ķ—Ä–į —Ā–į—Ā—ā–ĺ—ė–ł —Ā–Ķ –ĺ–ī –≥—É–≤–Ķ—Ä–Ĺ–Ķ—Ä–į –ł —ö–Ķ–≥–ĺ–≤–ł—Ö –∑–į–ľ–Ķ–Ĺ–ł–ļ–į –ļ–ĺ—ė–Ķ —Ā–Ķ –Ĺ–į—ė—á–Ķ—ą—õ–Ķ –Ī–ł—Ä–į—ė—É –ľ–Ķ—í—É –≥—É–≤–Ķ—Ä–Ĺ–Ķ—Ä–ł–ľ–į –Ĺ–į—Ä–ĺ–ī–Ĺ–ł—Ö –Ī–į–Ĺ–į–ļ–į –ł–Ľ–ł –ľ–ł–Ĺ–ł—Ā—ā—Ä–ł —Ą–ł–Ĺ–į–Ĺ—Ā–ł—ė–į, –į –ł–ľ–Ķ–Ĺ—É—ė–Ķ –ł—Ö —Ā–≤–į–ļ–į –ī—Ä–∂–į–≤–į —á–Ľ–į–Ĺ–ł—Ü–į. –ü–ĺ—Ā–Ķ–Ī–Ĺ–Ķ –Ĺ–į–ī–Ľ–Ķ–∂–Ĺ–ĺ—Ā—ā–ł –ě–ī–Ī–ĺ—Ä–į –≥—É–≤–Ķ—Ä–Ĺ–Ķ—Ä–į —Ā—É –Ņ—Ä–ł–ľ–į—ö–Ķ –Ĺ–ĺ–≤–ł—Ö —á–Ľ–į–Ĺ–ĺ–≤–į, –ĺ–ī—Ä–Ķ—í–ł–≤–į—ö–Ķ –≤–ł—Ā–ł–Ĺ–Ķ –ļ–≤–ĺ—ā–į, –ī–ĺ–ī—ė–Ķ—ô–ł–≤–į—ö–Ķ —Ā–Ņ–Ķ—Ü–ł—ė–į–Ľ–Ĺ–ł—Ö –Ņ—Ä–į–≤–į –≤—É—á–Ķ—ö–į (–Ķ–Ĺ–≥–Ľ. Special Drawing Rights). –ě–ī–Ī–ĺ—Ä —Ā–Ķ —Ā–į—Ā—ā–į—ė–Ķ —ė–Ķ–ī–Ĺ–ĺ–ľ –≥–ĺ–ī–ł—ą—ö–Ķ –Ĺ–į –≥–ĺ–ī–ł—ą—ö–ĺ—ė —Ā–ļ—É–Ņ—ą—ā–ł–Ĺ–ł –§–ĺ–Ĺ–ī–į. –ė–∑–≤—Ä—ą–Ĺ–ł –ĺ–ī–Ī–ĺ—Ä —Ā–į—Ā—ā–ĺ—ė–ł —Ā–Ķ –ĺ–ī –Ņ—Ä–Ķ–ī—Ā–Ķ–ī–Ĺ–ł–ļ–į –ė–∑–≤—Ä—ą–Ĺ–ĺ–≥ –ĺ–ī–Ī–ĺ—Ä–į (–ļ–ĺ—ė–ł —ė–Ķ —É—ė–Ķ–ī–Ĺ–ĺ –ł –≥–Ľ–į–≤–Ĺ–ł –ī–ł—Ä–Ķ–ļ—ā–ĺ—Ä –§–ĺ–Ĺ–ī–į), –ĺ—Ā—ā–į–Ľ–ł—Ö –ł–∑–≤—Ä—ą–Ĺ–ł—Ö –ī–ł—Ä–Ķ–ļ—ā–ĺ—Ä–į –ł —ö–ł—Ö–ĺ–≤–ł—Ö –∑–į–ľ—ė–Ķ–Ĺ–ł–ļ–į. –ė–∑–≤—Ä—ą–Ĺ–ł –ĺ–ī–Ī–ĺ—Ä –Ī—Ä–ĺ—ė–ł —É–ļ—É–Ņ–Ĺ–ĺ 20 —á–Ľ–į–Ĺ–ĺ–≤–į –ł —ā–į—ė –Ī—Ä–ĺ—ė —Ā–Ķ –ľ–ĺ–∂–Ķ –ľ–ł—ė–Ķ—ö–į—ā–ł. –ü–Ķ—ā —á–Ľ–į–Ĺ–ĺ–≤–į –ł–ľ–Ķ–Ĺ—É—ė—É –ī—Ä–∂–į–≤–Ķ —Ā –Ĺ–į—ė–≤–Ķ—õ–ł–ľ –ļ–≤–ĺ—ā–į–ľ–į, –į –ĺ—Ā—ā–į–Ľ–ł—Ö 15 –Ī–ł—Ä–į—ė—É –ī—Ä–∂–į–≤–Ķ —á–Ľ–į–Ĺ–ł—Ü–Ķ. –ė–∑–≤—Ä—ą–Ĺ–ł –ĺ–ī–Ī–ĺ—Ä —ā–į–ļ–ĺ—í–Ķ –ł–ľ–į —É–Ľ–ĺ–≥—É –ī–į –Ī–ł—Ä–į –≥–Ľ–į–≤–Ĺ–ĺ–≥ –ī–ł—Ä–Ķ–ļ—ā–ĺ—Ä–į –§–ĺ–Ĺ–ī–į. –£ –Ņ—Ä–į–ļ—Ā–ł —Ā–Ķ –Ĺ–į—ė—á–Ķ—ą—õ–Ķ –Ĺ–į –Ņ–ĺ–∑–ł—Ü–ł—ė—É –≥–Ľ–į–≤–Ĺ–ĺ–≥ –ī–ł—Ä–Ķ–ļ—ā–ĺ—Ä–į –§–ĺ–Ĺ–ī–į –Ī–ł—Ä–į –ĺ—Ā–ĺ–Ī–į –ł–∑ –ē–≤—Ä–ĺ–Ņ–Ķ, –ī–ĺ–ļ —Ā–Ķ –∑–į —ö–Ķ–≥–ĺ–≤–ĺ–≥ –∑–į–ľ—ė–Ķ–Ĺ–ł–ļ–į –ł–ľ–Ķ–Ĺ—É—ė–Ķ –ĺ—Ā–ĺ–Ī–į –ł–∑ –ź–ľ–Ķ—Ä–ł–ļ–Ķ. –§–ĺ–Ĺ–ī —ė–Ķ –ĺ—Ä–≥–į–Ĺ–ł–∑–ĺ–≤–į–Ĺ –ļ–į–ĺ –ī–Ķ–ĺ–Ĺ–ł—á–į—Ä—Ā–ļ–ĺ –ī—Ä—É—ą—ā–≤–ĺ, –į —É —ö–Ķ–≥–ĺ–≤–ł–ľ –ĺ—Ä–≥–į–Ĺ–ł–ľ–į —Ā–Ķ –ĺ–ī–Ľ—É–ļ–Ķ –ī–ĺ–Ĺ–ĺ—Ā–Ķ –Ņ–ĺ —Ā–ł—Ā—ā–Ķ–ľ—É –Ņ–ĺ–Ĺ–ī–Ķ—Ä–ł—Ā–į–Ĺ–ĺ–≥ –Ņ—Ä–į–≤–į –≥–Ľ–į—Ā–į. –°–≤–į–ļ–į –ī—Ä–∂–į–≤–į —á–Ľ–į–Ĺ–ł—Ü–į –ī–ĺ–Ī–ł—ė–į –Ņ–ĺ—á–Ķ—ā–Ĺ–ł—Ö 250 –≥–Ľ–į—Ā–ĺ–≤–į, –į —Ā–≤–į–ļ–ł —Ā–Ľ–Ķ–ī–Ķ—õ–ł –≥–Ľ–į—Ā –Ņ—Ä–ł–Ņ–į–ī–į —ė–ĺ—ė –∑–į —Ā–≤–į–ļ–ł—Ö 100.000 —Ā–Ņ–Ķ—Ü–ł—ė–į–Ľ–Ĺ–ł—Ö –Ņ—Ä–į–≤–į –≤—É—á–Ķ—ö–į. –ö–≤–ĺ—ā–Ķ –ī—Ä–∂–į–≤–į –ł–∑—Ä–į–∂–Ķ–Ĺ–Ķ —Ā—É —É —Ā–Ņ–Ķ—Ü–ł—ė–į–Ľ–Ĺ–ł–ľ –Ņ—Ä–į–≤–ł–ľ–į –≤—É—á–Ķ—ö–į. –ü–ĺ–Ņ–ł—Ā —É–Ņ—Ä–į–≤—ô–į—á–ļ–ł—Ö –ī–ł—Ä–Ķ–ļ—ā–ĺ—Ä–į –ú–ú–§-–į–ě–≤–ī–Ķ —Ā–Ķ –Ĺ–į–Ľ–į–∑–ł –Ņ–ĺ–Ņ–ł—Ā —Ā–≤–ł—Ö —É–Ņ—Ä–į–≤—ô–į—á–ļ–ł—Ö –ī–ł—Ä–Ķ–ļ—ā–ĺ—Ä–į:

–ü—Ä–Ķ—ā—Ö–ĺ–ī–Ĺ–ł —É–Ņ—Ä–į–≤–Ĺ–ł –ī–ł—Ä–Ķ–ļ—ā–ĺ—Ä –Ē–ĺ–ľ–ł–Ĺ–ł–ļ –°—ā—Ä–ĺ—Ā-–ö–į–Ĺ —ė–Ķ –Ī–ł–ĺ —É—Ö–į–Ņ—ą–Ķ–Ĺ —É –≤–Ķ–∑–ł —Ā–į –ĺ–Ņ—ā—É–∂–Ī–į–ľ–į –∑–į —Ā–Ķ–ļ—Ā—É–į–Ľ–Ĺ–ĺ –∑–Ľ–ĺ—Ā—ā–į–≤—ô–į—ö–Ķ —ė–Ķ–ī–Ĺ–Ķ –Ņ–ĺ—Ā–Ľ—É–∂–ł—ā–Ķ—ô–ļ–Ķ —ö—É—ė–ĺ—Ä—ą–ļ–Ķ —Ö–ĺ—ā–Ķ–Ľ—Ā–ļ–Ķ —Ā–ĺ–Ī–Ķ –ł –ī–į–ĺ —ė–Ķ –ĺ—Ā—ā–į–≤–ļ—É 18. –ľ–į—ė–į. –ě–Ņ—ā—É–∂–Ī–Ķ —Ā—É –ļ–į—Ā–Ĺ–ł—ė–Ķ –ĺ–ī–Ī–į—á–Ķ–Ĺ–Ķ.[13] –Ē–į–Ĺ–į 28. —ė—É–Ĺ–į 2011, –ö—Ä–ł—Ā—ā–ł–Ĺ –õ–į–≥–į—Ä–ī —ė–Ķ –ł–ľ–Ķ–Ĺ–ĺ–≤–į–Ĺ–į —É–Ņ—Ä–į–≤–Ĺ–ł–ľ –ī–ł—Ä–Ķ–ļ—ā–ĺ—Ä–ĺ–ľ –ú–ú–§-–į –Ĺ–į –Ņ–Ķ—Ä–ł–ĺ–ī –ĺ–ī –Ņ–Ķ—ā –≥–ĺ–ī–ł–Ĺ–į, –ł –Ņ—Ä–Ķ—É–∑–Ķ–Ľ–į —ė–Ķ —Ą—É–Ĺ–ļ—Ü–ł—ė—É 5. —ė—É–Ľ–į 2011.[14][15] –ď–ĺ–ī–ł–Ĺ–Ķ 2012, –õ–į–≥–į—Ä–ī —ė–Ķ –ł–ľ–į–Ľ–į –Ņ–ĺ—Ä–Ķ—Ā–ļ–ł –ĺ—Ā–Ľ–ĺ–Ī–ĺ—í–Ķ–Ĺ—É –Ņ–Ľ–į—ā—É –ĺ–ī US$467.940.[16] –ú–ú–§ –ł –°—ā–≤–į—Ä–Ĺ–į —Ā–ł—ā—É–į—Ü–ł—ė–į–Ę–ĺ–ļ–ĺ–ľ –ī–Ķ—Ü–Ķ–Ĺ–ł—ė–į —É–Ĺ—É—ā—Ä–į—ą—ö–į –ĺ—Ä–≥–į–Ĺ–ł–∑–į—Ü–ł—ė–į –ú–ú–§ –∑–Ī–ĺ–≥ –Ķ–ļ–ĺ–Ĺ–ĺ–ľ—Ā–ļ–ł—Ö –Ņ—Ä–ĺ–ľ–Ķ–Ĺ–į —É —Ā–≤–Ķ—ā—É —ė–Ķ –Ņ–ĺ—Ā—ā–į–Ľ–į –į–Ĺ–į—Ö—Ä–ĺ–Ĺ–ł–∑–į–ľ, —ā–ĺ —ė–Ķ—Ā—ā –ĺ–ī–Ĺ–ĺ—Ā –ī—Ä–∂–į–≤–į –ł —ö–ł—Ö–ĺ–≤–ł—Ö —É–Ņ—Ä–į–≤—ô–į—á–ļ–ł—Ö –Ņ–ĺ—Ā—ā–ĺ—ā–į–ļ–į —É–Ĺ—É—ā–į—Ä –ú–ú–§ —ė–Ķ –ł–∑–≥—É–Ī–ł–ĺ –ī–ĺ–ī–ł—Ä–Ĺ–Ķ —ā–į—á–ļ–Ķ —Ā —Ä–Ķ–į–Ľ–Ĺ–ĺ—ą—õ—É. –ě–≤–į —ā–į–Ī–Ķ–Ľ–į –Ņ—Ä–ł–ļ–į–∑—É—ė–Ķ –Ņ–ĺ–ī–Ķ–Ľ—É —É–Ņ—Ä–į–≤—ô–į—á–ļ–ł—Ö –Ņ—Ä–į–≤–į –ł —Ā—ā–≤–į—Ä–Ĺ–ĺ —Ā—ā–į—ö–Ķ —Ā–≤–Ķ—ā—Ā–ļ–Ķ –Ķ–ļ–ĺ–Ĺ–ĺ–ľ–ł—ė–Ķ. –ď–Ľ–į—Ā–į—á–ļ–į –ľ–ĺ—õ —É –ú–ú–§-—É –∑–į—Ā–Ĺ–ł–≤–į —Ā–Ķ –Ĺ–į —Ā–ł—Ā—ā–Ķ–ľ—É –ļ–≤–ĺ—ā–į. –°–≤–į–ļ–ł —á–Ľ–į–Ĺ –ł–ľ–į –ł–∑–≤–Ķ—Ā—ā–į–Ĺ –Ī—Ä–ĺ—ė –ĺ—Ā–Ĺ–ĺ–≤–Ĺ–ł—Ö –≥–Ľ–į—Ā–ĺ–≤–į (–Ī—Ä–ĺ—ė –ĺ—Ā–Ĺ–ĺ–≤–Ĺ–ł—Ö –≥–Ľ–į—Ā–ĺ–≤–į —Ā–≤–į–ļ–ĺ–≥ —á–Ľ–į–Ĺ–į –ł–∑–Ĺ–ĺ—Ā–ł 5,502% –ĺ–ī —É–ļ—É–Ņ–Ĺ–ĺ–≥ –Ī—Ä–ĺ—ė–į –≥–Ľ–į—Ā–ĺ–≤–į),[17] –Ņ–Ľ—É—Ā —ė–Ķ–ī–į–Ĺ –ī–ĺ–ī–į—ā–Ĺ–ł –≥–Ľ–į—Ā –∑–į —Ā–≤–į–ļ–ĺ –°–Ņ–Ķ—Ü–ł—ė–į–Ľ–Ĺ–ĺ –Ņ—Ä–į–≤–ĺ –≤—É—á–Ķ—ö–į (SDR) –ĺ–ī 100.000 –ļ–≤–ĺ—ā–Ķ –∑–Ķ–ľ–į—ô–į —á–Ľ–į–Ĺ–ł—Ü–į.[18] –°–Ņ–Ķ—Ü–ł—ė–į–Ľ–Ĺ–ĺ –Ņ—Ä–į–≤–ĺ –≤—É—á–Ķ—ö–į —ė–Ķ –ĺ–Ī—Ä–į—á—É–Ĺ—Ā–ļ–į —ė–Ķ–ī–ł–Ĺ–ł—Ü–į –ú–ú–§-–į –ł –Ņ—Ä–Ķ–ī—Ā—ā–į–≤—ô–į –Ņ–ĺ—ā—Ä–į–∂—ö—É –≤–į–Ľ—É—ā–Ķ. –ě–Ĺ–ĺ —ė–Ķ –Ī–į–∑–ł—Ä–į–Ĺ–ĺ –Ĺ–į –≥—Ä—É–Ņ–ł –ļ—ô—É—á–Ĺ–ł—Ö –ľ–Ķ—í—É–Ĺ–į—Ä–ĺ–ī–Ĺ–ł—Ö –≤–į–Ľ—É—ā–į. –ě—Ā–Ĺ–ĺ–≤–Ĺ–ł –≥–Ľ–į—Ā–ĺ–≤–ł –≥–Ķ–Ĺ–Ķ—Ä–ł—ą—É –Ī–Ľ–į–≥—É –Ņ—Ä–ł—Ā—ā—Ä–į–Ĺ–ĺ—Ā—ā —É –ļ–ĺ—Ä–ł—Ā—ā –ľ–į–Ľ–ł—Ö –∑–Ķ–ľ–į—ô–į, –į–Ľ–ł –ī–ĺ–ī–į—ā–Ĺ–ł –≥–Ľ–į—Ā–ĺ–≤–ł –ĺ–ī—Ä–Ķ—í–Ķ–Ĺ–ł –ĺ–ī —Ā—ā—Ä–į–Ĺ–Ķ –°–Ē–†-–į –Ņ—Ä–Ķ–≤–į–∑–ł–Ľ–į–∑–Ķ –ĺ–≤—É –Ņ—Ä–ł—Ā—ā—Ä–į—Ā–Ĺ–ĺ—Ā—ā.[18] –ü—Ä–ĺ–ľ–Ķ–Ĺ–Ķ —É –≥–Ľ–į—Ā–į—á–ļ–ł–ľ –ī–Ķ–ĺ–Ĺ–ł—Ü–į–ľ–į –∑–į—Ö—ā–Ķ–≤–į—ė—É –ĺ–ī–ĺ–Ī—Ä–Ķ—ö–Ķ —Ā—É–Ņ–Ķ—Ä–≤–Ķ—õ–ł–Ĺ–Ķ –ĺ–ī 85% –≥–Ľ–į—Ā–į—á–ļ–Ķ –ľ–ĺ—õ–ł.[19]

–£ –ī–Ķ—Ü–Ķ–ľ–Ī—Ä—É 2015, –ļ–ĺ–Ĺ–≥—Ä–Ķ—Ā –°—ė–Ķ–ī–ł—ö–Ķ–Ĺ–ł—Ö –Ē—Ä–∂–į–≤–į —ė–Ķ —É—Ā–≤–ĺ—ė–ł–ĺ –∑–į–ļ–ĺ–Ĺ –ļ–ĺ—ė–ł–ľ —Ā–Ķ –ĺ–ī–ĺ–Ī—Ä–į–≤–į –†–Ķ—Ą–ĺ—Ä–ľ–į –ļ–≤–ĺ—ā–į –ł —É–Ņ—Ä–į–≤—ô–į—ö–į –ł–∑ 2010. –ö–į–ĺ —Ä–Ķ–∑—É–Ľ—ā–į—ā,

–†–Ķ—Ą–Ķ—Ä–Ķ–Ĺ—Ü–Ķ

–õ–ł—ā–Ķ—Ä–į—ā—É—Ä–į

–°–Ņ–ĺ—ô–į—ą—ö–Ķ –≤–Ķ–∑–Ķ

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Portal di Ensiklopedia Dunia